A facilidade de descoberto é um contrato de crédito que permite ao consumidor dispor de fundos que excedam o saldo da sua conta de depósito à ordem, até um limite máximo definido no contrato.

Existem diferentes tipo de facilidades de descoberto ?

Sim, existem diferentes tipos de contratos de crédito de facilidade de descoberto, consoante envolvam ou não a domiciliação de ordenado na conta à ordem e consoante o prazo de reembolso do montante de crédito utilizado seja igual ou inferior a um mês ou superior a um mês.

O que é uma conta ordenado?

A conta ordenado é uma conta de depósitos à ordem especial, que implica a domiciliação do ordenado.

Esta conta pode, ou não, ter uma linha de crédito associada, intitulado facilidade de descoberto autorizado.

É uma conta que se destina a consumidores trabalhadores com contrato de trabalho ou reformados/pensionistas.

Ou seja, uma conta ordenado, o descoberto autorizado permite, por regra, a antecipação de 100% do salário. No fundo, é como se o banco disponibilizasse o salário do mês seguinte ou parte dele. Por exemplo o consumidor tem 300 euros na conta-ordenado, mas faz um pagamento numa loja no valor de 500 euros, o saldo da conta fica negativo em 200 euros. Assim que qualquer montante entrar na conta, o mesmo é imediatamente retirado para pagar o valor utilizado do descoberto.

O contrato da conta-ordenado

A facilidade de descoberto autorizado terá de constar de um contrato diferente do contrato de abertura de conta.

Neste documento devem constar as condições aplicáveis, nomeadamente:

- Taxa de juro

- Condições de reembolso

- Comissões ou despesas aplicáveis

- Impostos

Mais informação: Conta de depósito: à ordem

Quais as vantagens da conta ordenado?

A conta ordenado tem algumas vantagens, desde logo o acesso ao descoberto bancário, em momentos de necessidade, mas tem outras vantagens:

- Isenção ou desconto nas comissões de manutenção mensais: Ter uma conta ordenado pode permitir ter a redução ou até isenção de comissões, como as de manutenção de conta, de transferências interbancárias ou anuidades de cartões.

- Isenção ou desconto nas taxas de juro: Na adesão a produtos de crédito (habitação, pessoal, etc.), as contas-ordenado também oferecem benefícios em termos de redução de comissões iniciais ou bonificação da taxa de juro. No crédito à habitação, é comum existir uma bonificação no spread contratado para quem domiciliar vencimentos na conta.

Que cuidados a ter na utilização da conta-ordenado?

O descoberto autorizado pode ser muito útil, por exemplo, para fazer face a despesas inesperadas.

A conta-ordenado deve ser utilizada com ponderação, pois a sua utilização não é gratuita.

- Os juros da conta ordenado : Quando o saldo da conta estiver a negativo, são contabilizados juros, sendo a taxa de juros semelhante às dos cartões de crédito. Os juros são cobrados no final de cada mês, em conjunto com comissões associadas e imposto do selo.

- Valor depositado na conta : Qualquer valor que seja depositado na conta enquanto esta estiver a negativo é imediatamente retirado para pagar o capital utilizado.

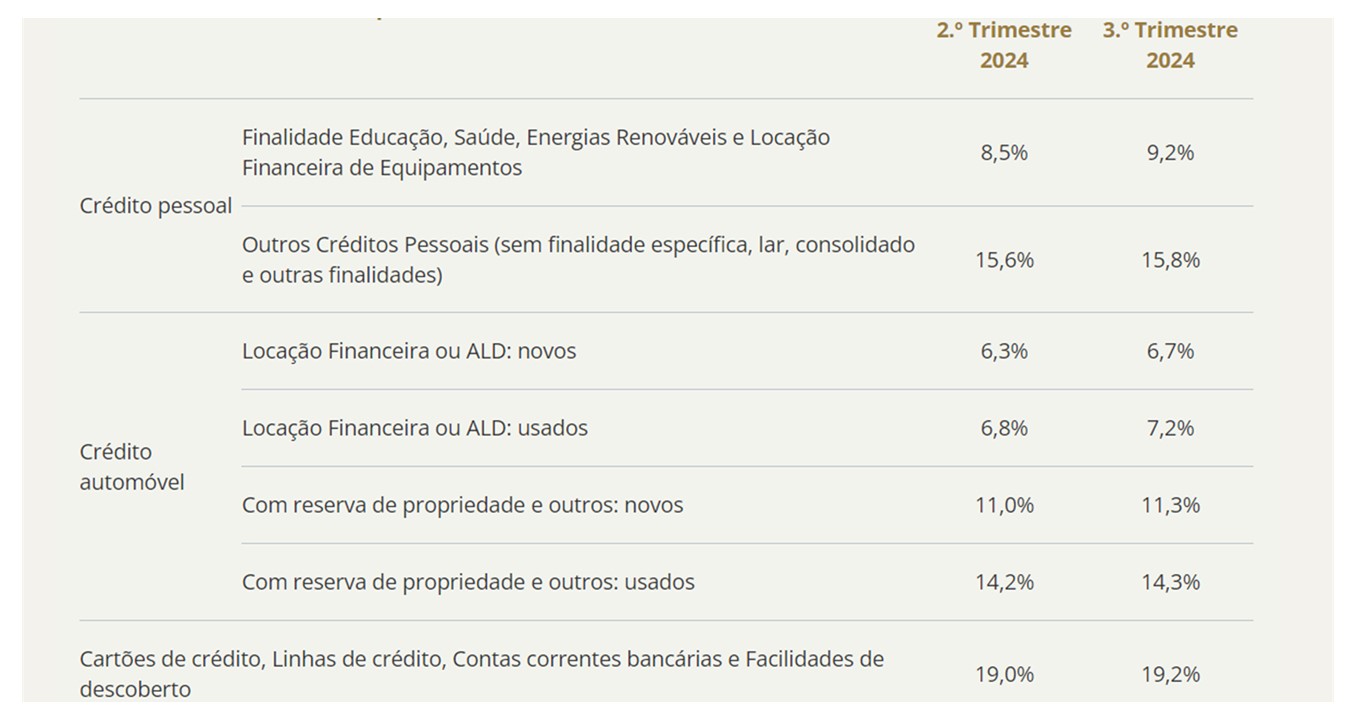

As taxas máximas aplicáveis no 3.º trimestre de 2024 (Instrução n.º 9/2024) são as que se apresentam nas tabelas seguintes.

Se não houver rigor na gestão desta conta facilmente se pode chegar a uma espiral de endividamento.

Em termos práticos se o consumidor utilizar a totalidade do descoberto num mês, ao receber o vencimento ou a pensão ficará com a conta a zeros.

Como escolher uma conta ordenado?

A oferta de contas-ordenado é bastante variada e as condições dependem de cada instituição.

O que deve ter em consideração:

- taxa de juro por utilização do descoberto autorizado (quanto menor, melhor, sendo que há um limite máximo que os bancos podem praticar e que é fixado e publicado trimestralmente pelo Banco de Portugal – 19% no segundo trimestre de 2024);

- isenção de custos de manutenção;

- taxa de juro da remuneração do saldo da conta;

- vantagens na subscrição de outros produtos;

- possibilidade de limitar o descoberto autorizado.

Quer mais informação sobre esta temática?

Fale com os especialistas do Gabinete de Proteção Financeira através do número 213 710 238, ou envie-nos as suas dúvidas para o e-mail: protecaofinanceira@deco.pt .

Mas se o que pretende é orientação financeira especializada ou a intervenção do Gabinete de Proteção Financeira para a resolução da sua situação então registe-se e apresente-nos a sua situação .